Aktualności

Jak sprawdzić formę opodatkowania firmy? 2024-06-13

Możesz w łatwy

sposób wygenerować "Raport Podatnika",

w którym sprawdzisz m.in.: Twoje dane identyfikacyjne, adresowe, formę

opodatkowania, dane o rachunkach bankowych oraz czy nie posiadasz zaległości

podatkowych.

Zapraszamy do

zalogowania się na "Konto Przedsiębiorcy" przez

stronę: www.biznes.gov.pl

Składki ZUS 2024 dla nowych przedsiębiorców tzw. ZUS obniżony 2024-01-26

Składki społeczne 2-letni ZUS preferencyjny - dla nowych przedsiębiorców

I. Od 01-01-2025 do 31-12-2025

|

Podstawa to

30% minimalnego wynagrodzenia (4666 zł) tj. 1399,80zł |

|

|

273,24 zł |

Najniższa składka emerytalna

(19,52% podstawy wymiaru) |

|

111,98 zł |

Najniższa składka rentowa (8%

podstawy wymiaru) |

|

34,30 zł |

Najniższa składka chorobowa

(2,45% podstawy wymiaru) |

|

23,38 zł |

Składka wypadkowa 1,67% |

|

442,90 zł |

Razem ZUS tylko składki społeczne z chorobową |

|

408,60 zł |

Razem ZUS tylko składki społeczne bez chorobowej |

Składka zdrowotna dla

rozliczających się wg skali podatkowej (nie ryczałt)

|

314,96 zł |

Minimalna składka zdrowotna

(dochód miesięczny do 3499,50 zł |

|

757,86zł |

Razem cały minimalny ZUS obniżony z chorobową |

|

723,56zł |

Razem cały minimalny ZUS obniżony bez chorobowej |

Składki ZUS 2024 zasady ogólne - pełny ZUS 2024-01-26

Składki ZUS PEŁNE od 01-01-2025 do 31-12-2025

Zmiany w składce zdrowotnej?

Kliknij tutaj!

|

Dochód zadeklarowany

nie niższy niż 5 203,80 zł |

|

|

1 015,78 zł |

Najniższa składka emerytalna

(19,52% podstawy wymiaru) |

|

416,30 zł |

Najniższa składka rentowa (8%

podstawy wymiaru) |

|

127,49 zł |

Najniższa składka chorobowa

(2,45% podstawy wymiaru) |

|

86,90 zł |

Składka wypadkowa 1,67% |

|

1646,47 zł |

Razem ZUS 51

– społeczna z chorobową |

|

127,49 zł |

Najniższa

składka – Fundusz Pracy 2,45 % |

|

1773,96 zł |

Razem duży ZUS z wyłączeniem

zdrowotnej z chorobową |

|

1646,47 zł |

Razem duży ZUS z wyłączeniem

zdrowotnej bez chorobowej |

|

314,96 zł |

Najniższa

składka zdrowotna (dochód do 3499,50 zł/m-c) |

|

2088,92 zł |

Razem duży ZUS z najniższą składką

zdrowotną z chorobową (dochód do 3499,50zł/m-c) |

|

1961,43 zł |

Razem duży ZUS z najniższą

składką zdrowotną bez chorobowej (dochód do 3499,50

zł/m-c) |

Składka ZUS - zdrowotna 2024 dla ryczałtu 2024-01-26

Składka zdrowotna na podatku liniowym – podstawa 4,9%

dochodu.

|

Składka

zdrowotna – opodatkowanie ryczałtem |

|

|

461,66 zł |

Przychód (obrót) do 60 000

zł |

|

769,43 zł |

Przychód (obrót) do 300 000

zł |

|

1384,97 zł |

Przychód (obrót)

powyżej 300 000 zł |

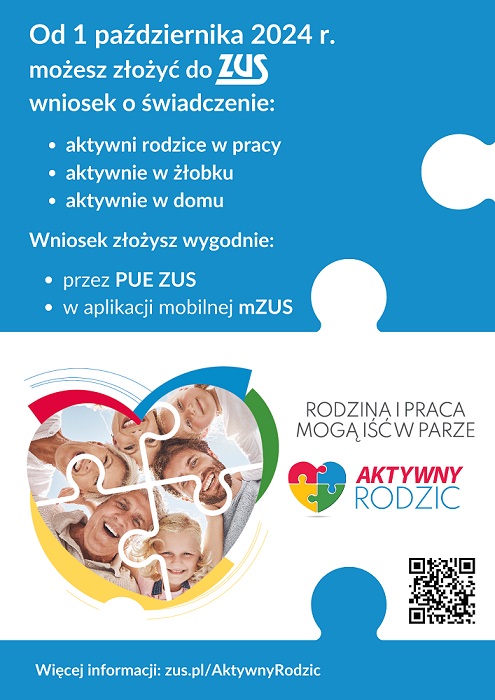

Aktywny rodzic 2024-09-30

od 1 października 2024 r. wchodzą w

życie przepisy regulujące pakiet świadczeń programu Aktywny Rodzic dla rodziców

dzieci do lat 3.

Program Aktywny Rodzic ma ułatwić

rodzicom i opiekunom pogodzenie zadań związanych z rodzicielstwem i aktywizacją

zawodową. Zacznie obowiązywać od 1 października 2024 roku.

Z programu Aktywny Rodzic można

otrzymać następujące świadczenia:

- świadczenie aktywni rodzice w pracy – nowe,

- świadczenie aktywnie w żłobku – zastępuje

dofinansowanie do żłobka,

- świadczenie aktywnie w domu – zastępuje rodzinny

kapitał opiekuńczy.

Więcej informacji

na temat programu Aktywny Rodzic znajduje się na stronie internetowej: zus.pl/aktywnyrodzic.

W razie pytań i wątpliwości zachęcamy do kontaktu z Centrum

Kontaktu Klientów ZUS, pod nr tel. 22 560 16 00 lub do wizyty w placówce

Zakładu Ubezpieczeń Społecznych.

Informacje na temat programu Aktywny Rodzic można również

uzyskać:

·

poprzez Formularz

kontaktowy zapytania ogólnego,

·

wysłanie pytania na adres: cot@zus.pl,

·

po zalogowaniu do PUE/eZUS przez opcję „Zadaj pytanie ZUS”.

Krajowy System e-Faktur 2024-01-24

KSeF, czyli Krajowy System e-Faktur to system teleinformatyczny, który umożliwia wystawianie, otrzymywanie, przechowywanie oraz udostępnianie faktur ustrukturyzowanych, czyli zgodnych ze strukturą logiczną e-Faktury.

Od stycznia 2022r. korzystanie z KSeF jest dobrowolne.

W dniu 19 stycznia 2024 roku Ministerstwo Finansów poinformowało, że w 2024r. KSeF nie będzie obowiązkowy. Przewiduje się, że System będzie obligatoryjny dopiero w 2026r.

Po wdrożeniu KSeF całkowicie znikną faktury w formie papierowej a podstawową formą dokumentowania operacji gospodarczych będzie faktura ustrukturyzowania w formacie XML.

Każda faktura, która zostanie wgrana do Krajowego Systemu, otrzyma unikalny numer identyfikujący. Faktury wystawione w innym formacie (np. PDF) i nie posiadające specjalnego numeru nadanego w Systemie (nie wgrane do KSeF) nie są równoważne z fakturą ustrukturyzowaną w rozumieniu prawnym oraz księgowym. W związku z tym taki dokument, po wdrożeniu Krajowego Systemu e-Faktur, będzie niedopuszczalną formą fakturowania. W KSeF istnieje możliwość wygenerowania wizualizacji wystawionej faktury ustrukturyzowanej i przesłanie jej w dowolnym formacie do klienta. Istotną kwestią jest fakt, że datą wystawienia e-Faktury będzie data wgrania jej do Systemu KSeF, dlatego należy robić to na bieżąco. Indywidualny numer identyfikujący e-Fakturę będzie również niezbędny w celu dokonania płatności za fakturę kontrahenta.

Odroczenie płatności składek ZUS 2020-03-25

Uproszczony wniosek o odroczenie

terminu płatności składek/zawieszenie spłaty umowy o rozłożenie zadłużenia na

raty/ zawieszenie spłaty umowy o odroczeniu terminu płatności składek na 3

miesiące

MPP-obowiązkowy mechanizm podzielonej płatności 2019-12-31

Od 1 listopada 2019 w niektórych przypadkach stosowanie mechanizmu

podzielonej płatności będzie obowiązkowe – łącznie należy

spełnić dwa warunki:

1) Dotyczy transakcji dokonywanych

pomiędzy podatnikami, których jednorazowa wartość bez względu na liczbę

wynikających z niej płatności przekracza 15000 zł oraz

2) Dotyczą

nabycia towarów i usług wymienionych w załączniku nr 15 do ustawy o VAT.

Załącznik nr 15 do ustawy o VAT zawiera 150 pozycji i wymienia m.in:

·

Towary i usługi objęte obecnie stosowaniem mechanizmu odwrotnego obciążenia

w transakcjach krajowych – m.in. roboty budowlane

·

Towary należące do tzw. towarów wrażliwych

·

Szereg innych (paliwa, węgiel, produkty węglowe, niektóre maszyny i

urządzenia elektryczne np. telewizory oraz części i akcesoria do pojazdów

samochodowych).

SANKCJE:

1) Podatek od towarów i usług: „……….W

przypadku stwierdzenia, że podatnik dokonał płatności z naruszeniem ust. 1a

(split payment) naczelnik urzędu skarbowego ustala dodatkowe

zobowiązanie podatkowe w wysokości odpowiadającej 30% kwoty podatku przypadającej

na nabyte towary lub usługi…..)

2) Kodeks

Karno-Skarbowy Art.57c.par.1 „Podatnik który wbrew obowiązkowi dokonuje

płatności kwoty należności wynikającej z faktury z pominięciem mechanizmu

podzielonej płatności, podlega karze grzywny do 720 stawek dziennych (od 700 zł

do ok. 20 milionów złotych).

https://www.gov.pl/web/finanse/od-1-listopada-mpp-obowiazkowy-dla-wybranych-transakcji

Biała lista podatników VAT 2019-12-31

Zmiany

od 1 września 2019

Nowy

elektroniczny wykaz zarejestrowanych podatników VAT tzw. „biała lista”

Szef

Krajowej Administracji Skarbowej od 1 września 2019 roku prowadzi w formie

elektronicznej wykaz podmiotów zawierający m.in. status podmiotu, w

odniesieniu, do którego nie dokonano rejestracji albo którego wykreślono z

rejestru jako podatnika VAT oraz zarejestrowanego jako „podatnik VAT czynny”

albo „podatnik VAT zwolniony”, oraz którego rejestracja została przywrócona. W

wykazie znajdują się również numery rachunków rozliczeniowych zgłoszonych w

związku z prowadzoną działalnością gospodarczą.

WAŻNE:

Podatnik przed dokonaniem przelewu za zamówienie, fakturę, proformę jest

zobowiązany sprawdzić czy wskazane konto bankowe na fakturze, zamówieniu, innym

dokumencie dotyczącym transakcji pomiędzy podmiotami gospodarczymi jest w

wykazie prowadzonym przez Szefa KAS.

Wykaz podmiotów można sprawdzić na stronie

ministra finansów: www.podatki.gov.pl/wykaz-podatnikow-vat-wyszukiwarka

Mikrorachunek podatkowy od 1 stycznia 2020 2019-11-17

Mikrorachunek podatkowy jest to indywidualny

rachunek podatkowy, za pomocą którego od 1 stycznia 2020 r. – na jedno konto

bankowe zapłacisz PIT, CIT, VAT.

Jak uzyskać informację o moim mikrorachunku podatkowym?

Mikrorachunek

podatkowy sprawdzisz korzystając z generatora lub otrzymasz go w

dowolnym urzędzie skarbowym (www.podatki.gov). Wystarczy, że podasz:

·

PESEL, gdy jesteś osobą

fizyczną lub

·

NIP w przypadku organizacji.

Przed

terminem płatności podatku upewnij się, że znasz numer swojego mikrorachunku

podatkowego. Bez niego nie zapłacisz PIT, CIT lub VAT.

Nie korzystaj z innych stron

internetowych lub numerów rachunków wysyłanych e-mailem lub smsem, które mogą

być próbą wyłudzenia. Wygenerowanie i prowadzenie mikrorachunku nie wiąże się z

żadnymi kosztami.

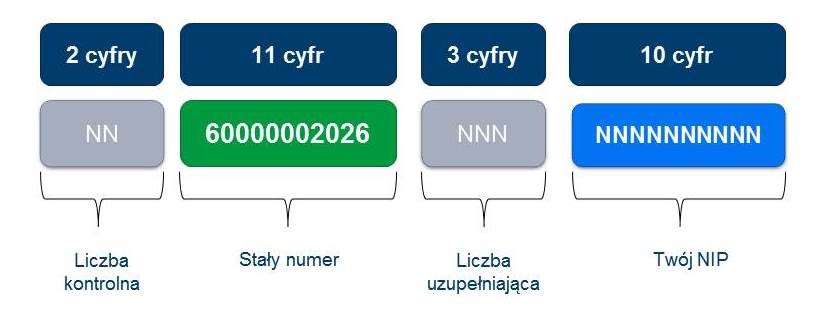

Twój

mikrorachunek podatkowy składa się z 26 znaków:

LK10100071222YXXXXXXXXXXXX -gdzie:

·

LK oznacza liczbę kontrolną,

·

wartość 10100071 jest stała dla każdego

mikrorachunku podatkowego. Wskazuje na

numer rozliczeniowy w NBP,

·

wartość 222 jest stała dla każdego

mikrorachunku podatkowego. Wskazuje na

numer uzupełniający w NBP,

·

Y=1, gdy użyłeś numeru PESEL,

·

Y=2, gdy użyłeś NIP,

·

po znaku Y jest twój PESEL lub

NIP,

·

na kolejnych pozycjach są zera.

Od 1

stycznia 2020 r. PIT, CIT i VAT zapłacisz wyłącznie na mikrorachunek podatkowy.

Dotychczasowe rachunki urzędów skarbowych do wpłat PIT, CIT i VAT będą aktywne

do 31 grudnia 2019 r., po tym terminie wpłat należy dokonywać na mikrorachunek

podatkowy. Pozostałe podatki zapłacisz w dotychczasowy sposób.

Mikrorachunek podatkowy służy tylko do wpłat PIT, CIT i VAT. Zwroty nadpłat i podatków będą realizowane na dotychczasowych zasadach, czyli np. na twój ROR.

Uwaga na oszustów podszywających się pod ZUS! 2019-07-15

Źródło: www.zus.pl

Ostrzegamy naszych

klientów przed fałszywymi mailami, które teoretycznie mają pochodzić z Zakładu

Ubezpieczeń Społecznych. Otwarcie załączników z maila grozi zainfekowaniem

komputera i wykradzeniem danych wrażliwych.

W

ostatnich dniach niektórzy z klientów ZUS otrzymali maile zatytułowane

„Składka” z informacją o błędnie opłaconych składkach. Korespondencja ma

pochodzić z kancelarii ZUS. W stopce adresowej widnieją natomiast adresy z

rozwinięciem „gov.pl”, których to Zakład Ubezpieczeń Społecznych nie używa.

Każdy z maili ma dołączony załącznik, który ma zawierać informacje o błędnie

opłaconych składkach.

Zakład Ubezpieczeń

Społecznych przypomina, że drogą mailową nie kieruje do swoich klientów

informacji o rozliczeniach składkowych. Za pośrednictwem korespondencji

elektronicznej klienci Zakładu nie otrzymują żadnych wezwań do zapłaty czy też

informacji o nadpłatach. Drogą elektroniczną ZUS kontaktuje się jedynie z tymi

klientami, którzy posiadają konto na portalu Platformy Usług Elektronicznych i

wybrali taką właśnie formę kontaktu. Mail w takim przypadku jednak zawsze

zawiera imię i nazwisko konkretnego pracownika ZUS.

ZUS ostrzega, by w

żadnym przypadku nie odpowiadać na maile, które teoretycznie pochodzą z Zakładu

Ubezpieczeń Społecznych, ani nie otwierać zawartych w korespondencji

załączników. Korespondencja tego typu ma bowiem najczęściej na celu

zainfekowanie komputera lub uzyskanie dostępu do danych wrażliwych, które

zapisane są w jego pamięci. W sytuacji, w której ktokolwiek z klientów ma

wątpliwości co do nadawcy otrzymanej korespondencji, prosimy o kontakt z

najbliższą placówką Zakładu lub Centrum Obsługi Telefonicznej pod numerem: 22

560 16 00 lub adresem mailowym cot@zus.pl.

Uwaga na fałszywe maile o zamiarze wszczęcia kontroli! 2019-06-11

Uwaga na fałszywe maile o zamiarze wszczęcia kontroli!

Dostałam następującego maila (treść poniżej) przed którym ostrzegam. Do

maila jest dołączony załącznik – który po otwarciu może zainfekować komputer.

Już w lutym Ministerstwo Finansów ostrzegało przed podobnymi zainfekowanymi

wiadomościami. Ministerstwo Finansów wyjaśnia: Urzędy skarbowe nie są autorami

takich wiadomości i co do zasady nie informują drogą mailową o wszczęciu

kontroli. Prosimy o zwrócenie uwagi, że korespondencja mailowa kierowana przez

urzędy skarbowe wysyłana jest wyłącznie z adresów o domenie „gov.pl”.

„Urzad Skarbowy doreczyl

zawiadomienie o zamiarze wszczecia kontroli w dniu 18.06.2016r. Wobec braku

mozliwosci nawiazania kontaktu telefonicznego w dniach 3-4.06.2019r. i nie

zastania podatnika w jego siedzibie w dniu 2.06.2019r. w celu ustalenia terminu

wszczecia kontroli. Urzad Skarbowy wyznacza termin wszczecia kontroli na

29.06.2019r. o godz. 9.00.

Jednoczesnie Urzad Skarbowy informuje, ze zgodnie z art. 92a ustawy z dnia 13

pazdziernika 1998r. (Dz. U. z 2007 r., Nr 11, poz.74 z pózn. zm.) w zwiazku art.

80 ust. 1 ustawy z 2 lipca 2004 r. o swobodzie dzialalnosci gospodarczej (Dz.

U. z 2007 r., Nr 155, poz. 1095 z pózn. zm.) czynnosci kontrolnych dokonuje sie

w obecnosci kontrolowanego lub osoby przez niego upowaznionej. Oznacza to ze w

wyzej wymienionym terminie jest Pani/Pan zobowiazana/y do obecnosci w siedzibie

swojej Firmy i wspólpracy z inspektorem kontroli. Ponadto zgodnie z art. 80

ust. 3 ustawy o swobodzie dzialalnosci gospodarczej jest Pani/Pan zobowiazany

do pisemnego wskazania osoby upowaznionej do reprezentowania Pani/Pana w

trakcie kontroli, w szczególnosci w czasie Pani/Pana nieobecnosci.

Jest Pani/Pan zobowiazana/y do przygotowania wszystkich potrzebnych dokumentów

zwiazanych z prowadzona przez Pania/Pana Firma wymienionych w zalaczniku.

Zalacznik do pobrania

Nieobecnosc Pani/Pana moze zostac uznana za stan wyczerpujacy znamiona

wykroczenia okreslonego w art. 98 ust. 1 pkt 3 ustawy z 13 pazdziernika 1998 r.

(Dz. U. z 2007 r., Nr 11, poz. 74 z pózn. zm.).

———————————–

INSPEKTOR KONTROLI

Urzad Skarbowy

mgr Marzena Fierek”

Co wpisać w tytule przelewu do ZUS? 2017-12-28

W nowym przelewie do ZUS po 1 stycznia 2018 r. będzie trzeba wpisać:

·

jedną kwotę będącą sumą wszystkich

składek,

·

odbiorcę płatności czyli ZUS,

·

indywidualny numer rachunku składkowego przydzielony

każdemu płatnikowi ZUS, oraz

·

nadawcę (w przypadku papierowego blankietu wpłaty) - oczywiście przy

realizacji przelewu bankowości elektronicznej nadawca jest domyślny.

Nie będzie trzeba podawać już danych wymaganych przez

specjalne formatki obecnych przelewów do ZUS, czyli identyfikatorów nadawcy

przelewu, takich jak numery NIP, REGON lub serii dowodu osobistego. Nie będzie

również możliwe, a zarazem nie będzie koniecznie podawanie okresu ubezpieczeniowego,

za jaki są opłacane składki oraz numeru deklaracji DRA.

e-Składka ZUS od 2018 roku - jeden przelew do ZUS 2017-12-28

Od 1 stycznia przedsiębiorca opłaci składki jednym przelewem na swój numer rachunku składkowego.

Zamiast trzech albo czterech przelewów miesięcznie, będzie jeden przelew łącznie na:

- ubezpieczenia społeczne

- ubezpieczenie zdrowotne

- Fundusz Pracy

- Fundusz Gwarantowanych Świadczeń Pracowniczych,

- Fundusz Emerytur Pomostowych.

Od 1 stycznia składki ZUS opłacamy zwykłym przelewem, takim, jakim np. płacimy za prąd, czynsz, telefon. Na przelewie wpisujemy tylko indywidualny numer rachunku bankowego. Wpłata od razu będzie zaksięgowana i rozliczona na koncie w ZUS.

Każda wpłata zostanie podzielona proporcjonalnie na wszystkie ubezpieczenia i fundusze. Jeśli podatnik posiada zaległości w ZUS to wpłata w pierwszej kolejności będzie księgowana na zaległości.

Z czego się składa rachunek składkowy

Indywidualny numer rachunku składkowego składa się z 26 cyfr. W numerze rachunku będzie zawarty numer identyfikujący ZUS i Twój numer NIP (ostatnie 10 cyfr).

System

podzielonej płatności będzie polegać na tym, że nabywca zapłaci za towary lub

usługi kwotę brutto (zVAT), następnie kwota ta zostanie podzielona na dwa

strumienie płatności.

·

kwota netto

bez VAT wpłynie na konto sprzedawcy i będzie dostępna dla kontrahenta w

tradycyjny sposób bez ograniczeń

·

kwota podatku

VAT wpłynie na wydzielone subkonto - specjalnie dedykowane - gdzie Podatnik

będzie miał ograniczone możliwości dysponowania znajdującymi się tam kwotami.

Pieniędzmi z tego konta będzie można płacić VAT swoim dostawcom lub regulować

zobowiązanie VAT w rozliczeniach z fiskusem.

Mechanizm ten ma

ograniczyć wyłudzenia tego podatku a przez to zwiększyć dochody podatkowe

budżetu państwa.

Typowy

przedsiębiorca, który ma dużo zakupów od innych przedsiębiorców, będzie mógł na

bieżąco korzystać ze środków na rachunku VAT – w zasadzie tak samo, jak robi to

teraz.

Dla niektórych

branż wprowadzenie sytemu split payment będzie wręcz równało się z poprawą

płynności finansowej. Chodzi o te branże, w których dochodzi do regularnych

zwrotów nadwyżki VAT naliczonego. Przykładowo, eksporterzy będą otrzymywali

szybsze zwroty (25 dni, o ile zwrot nastąpi na rachunek VAT), a zwrócony VAT

będą mogli od razu wykorzystywać do płacenia swoim krajowym dostawcom w

systemie podzielonej płatności.

Według opinii

ekspertów wprowadzenie systemu split payment nie wpłynie więc w żaden sposób na

zwiększenie zatorów płatniczych. Co więcej, w niektórych sytuacjach może

przyspieszać odblokowywanie tych zatorów. Jeżeli przedsiębiorca, który teraz

opóźnia płatności, będzie otrzymywał swoje wynagrodzenie na rachunek VAT, to

nie będzie miał interesu w opóźnianiu płatności, skoro pieniądze z rachunku VAT

może wykorzystać tylko do zapłaty VAT swoim kontrahentom.

Mechanizm

ten będzie dobrowolny. Ustawa wprowadza system zachęt, który ma skłaniać

przedsiębiorców do korzystania z niego, zwłaszcza w tych przypadkach, w których

przedsiębiorca może mieć wątpliwości co do uczciwości swojego kontrahenta.

Zachęty

to m.in. przyspieszony do 25 dni zwrot VAT, brak stosowania sankcji w VAT,

zwolnienie z odpowiedzialności solidarnej.

Split payment funkcjonuje między innymi w Czechach,

we Włoszech w Turcji.

Krótki filminstruktażowy

Krótki filminstruktażowy